Aplikacja Comarch PPK przeznaczona jest do obsługi Pracowniczych Planów Kapitałowych w firmie oraz za pośrednictwem biura rachunkowego. Jest ściśle zintegrowana z modułami kadrowo-płacowymi Comarch ERP HR, ale również współpracuje z systemami kadrowo-płacowymi innych producentów. Może więc działać samodzielnie.

Kluczowymi funkcjonalnościami aplikacji są: możliwość ewidencjonowania danych uczestników PPK, comiesięcznego naliczania i ewidencjonowania składek oraz przesyłania ich do wybranej instytucji finansowej.

- prowadzenie ewidencji pracowników

- informacje o pracodawcy i wybranej instytucji finansowej zarządzającej PPK

- integracja z Comarch ERP HR lub import danych z pliku

- rejestr deklarowanych procentowych składek członkowskich dla PPK

- rejestr wystąpień i przystąpień pracowników do PPK

- naliczanie i ewidencja miesięcznych składek na PPK

- generowanie plików zgłoszeniowych, wyrejestrowujących, aktualizujących dane dla instytucji finansowych

- generowanie plików związanych z wypłatą transferową

- informacje o przelewach składek, jakie należy wykonać po przesłaniu składek do instytucji finansowej

- informowanie o najważniejszych zadaniach do wykonania oraz upływających terminach

- generowanie plików o składkach na PPK dla instytucji finansowych

- dostęp poprzez API dzięki czemu możliwa jest integracja z innymi systemami HR i oprogramowaniem kadrowo płacowym

Intuicyjna aplikacja Comarch PPK

Przejrzyj najważniejsze widoki z aplikacji, a wśród nich:

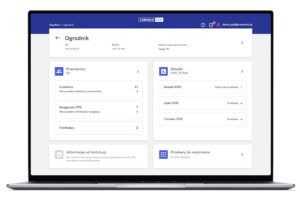

- Ekran startowy aplikacji Comarch PPK pokazujący aktualny stan procesów dotyczących Pracowniczych Planów Kapitałowych w firmie

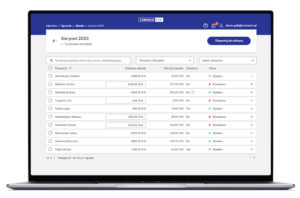

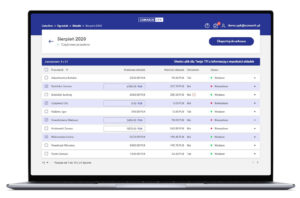

- Lista pracowników w ramach danego miesiąca z naliczonymi kwotami składek na PPK

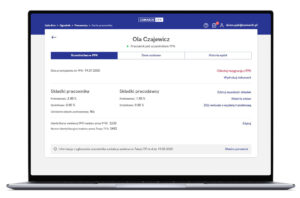

- Formularz pracownika pozwalający rejestrować procentową wysokość składek na PPK

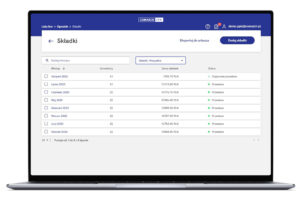

- Lista sumarycznych i miesięcznych kwot składek pracowników na PPK

- Lista naliczonych składek na PPK oraz eksport do instytucji finansowej (np. TFI)

- Import danych do aplikacji Comarch PPK z źródeł zewnętrznych.

Wymiana danych z wszystkimi instytucjami finansowymi poprzez plik XML

Jedną z najistotniejszych funkcjonalności aplikacji Comarch PPK jest możliwość wymiany danych z instytucjami finansowymi. Przedsiębiorca posiadający aplikację Comarch PPK może przekazać dane za pośrednictwem plików XML do każdej z instytucji oferujących prowadzenie i zarządzanie Pracowniczymi Planami Kapitałowymi.

Obsługa PPK w biurze rachunkowym

Aplikacja Comarch PPK umożliwia biurom rachunkowym sprawną obsługę firm w zakresie PPK. Dzięki niej łatwo dołączyć do swojej oferty nową usługę, pozyskać nowych klientów i generować zyski. Aplikacja Comarch PPK jest częścią kompleksowej oferty oprogramowania dla biur rachunkowych.

Na skróty

W 2017 roku przyjęto Strategię na rzecz Odpowiedzialnego Rozwoju, której istotną częścią są Pracownicze Plany Kapitałowe (PPK) – system oszczędności, za którego sprawą wspólnymi siłami pracownika, pracodawcy i państwa, ten pierwszy będzie miał cieszyć się stabilną sytuacją finansową na emeryturze.

Uczestnictwo w PPK nie będzie obowiązkowe dla pracowników – wszyscy jednak zostaną automatycznie zapisani do programu, z którego wystąpić będą mogli na podstawie pisemnej deklaracji złożonej u pracodawcy.

Podobnie jak w przypadku innych nowych przepisów, którym podlegać będą wszyscy pracodawcy, także i PPK będą wchodzić w życie stopniowo. Na pierwszy ogień pójdą największe, zatrudniające powyżej 250 pracowników, firmy – a jako ostatni nowe prawo będą musieli wdrożyć mniejsi przedsiębiorcy oraz jednostki sektora finansów publicznych.

Umowa o zarządzanie PPK

Pierwszą czynnością, którą wykonać musi przedsiębiorca, jest wybór instytucji finansowej, z którą zawrze umowę o zarządzaniu PPK. To ważna decyzja – dotyczyć będzie bowiem wszystkich pracowników firmy. Dlatego powinna być ona zawarta w porozumieniu z zakładową organizacją związkową bądź inną formą reprezentacji pracowników. Jeśli pracodawca nie osiągnie z nią porozumienia na miesiąc przed upływem terminu zawarcia umowy – może wybrać instytucję finansową sam.

Instytucja finansowa – fundusz inwestycyjny zarządzany przez towarzystwo funduszy inwestycyjnych, fundusz emerytalny zarządzany przez PTE albo pracownicze towarzystwo emerytalne albo zakład ubezpieczeń – będzie inwestować środki zgromadzone w PPK w spółki publiczne.

PORADA DLA FIRM

Przy wyborze instytucji finansowej warto zwrócić uwagę m.in. na takie czynniki, jak warunki zarządzania zgromadzonymi środkami, efektywność i doświadczenie instytucji czy wymiar praktyczny współpracy – jak choćby to, czy instytucja dysponuje środowiskiem IT, z którym przedsiębiorca będzie mógł dogodnie kooperować.

Umowę musi zawrzeć każdy pracodawca, który zatrudnia co najmniej jedną osobę. Powinna ona być sporządzona w postaci elektronicznej, która pozwala na zapisanie jej treści na trwałym nośniku. Nie może zawierać warunków mniej korzystnych niż zaprezentowane przez daną instytucję finansową na portalu PPK w dniu zawarcia umowy.

Umowę o prowadzenie PPK należy zawrzeć w imieniu i na rzecz pracowników, którzy:

- ukończyli 55. rok życia, ale nie ukończyli jeszcze 70. – na wniosek takich osób i jeżeli spełniony jest warunek stażowy (a spełniony jest wtedy, kiedy w okresie 12 miesięcy poprzedzających pierwszy dzień zatrudnienia minimalny okres zatrudnienia u danego pracodawcy wynosi trzy miesiące)

- nie ukończyli 55. lat – obowiązkowo, jeśli spełniony jest warunek stażowy.

-

Umowa powinna określać:

• strony

• nazwę funduszy zdefiniowanej daty zarządzanych przez podmiot zarządzający instytucją finansową

• warunki i tryb zawierania umów o prowadzenie PPK

• warunki gromadzenia środków i zarządzania nimi przez poszczególne FZD

• warunki wpłat, wypłat transferowych i zwrotów

• wysokość wpłat dodatkowych pracodawcy

• sposób deklarowania wpłat dodatkowych pracownika i sposób zmiany ich wysokości

• maksymalną wysokość wynagrodzenia za zarządzanie FZD, obciążających go kosztów i opłat po stronie uczestnika PPK oraz warunki, na jakich mogą one zostać obniżone bez zmiany umowy

• warunki zmiany umowy

• warunki wypowiedzenia

• warunki konwersji lub zamiany

• jeśli podpisywana jest z zakładem ubezpieczeń – wysokość sumy ubezpieczenia i składki ochronnej, brak możliwości potrącania kosztów ochrony ubezpieczeniowej ze środków FZD będącego ubezpieczeniowym funduszem kapitałowym w przypadku niedokonywania wpłat lub zawieszenia dokonywania wpłat; ponadto do umowy należy dołączyć regulamin lokowania środków ubezpieczeniowego funduszu kapitałowego oraz ogólne warunki ubezpieczenia.

Wszyscy pracownicy zostaną zapisani do PPK – jednak na własne życzenie będą mogli opuścić program. Po upływie czterech lat ponownie zostaną do niego wpisani – ale też będą mogli zdecydować się na rezygnację.

PORADA DLA FIRM

Dzięki synergii poszczególnych modułów systemów IT w firmie, możliwe jest znaczne uproszczenie migracji wymaganych danych na linii pracownik – pracodawca – instytucja finansowa.

Prowadzenie PPK to przede wszystkim domena trzech głównych zainteresowanych stron, jednak w cały proces zaangażowanych jest jeszcze więcej podmiotów.

Polski Fundusz Rozwoju SA (PFR)

Jest to państwowa spółka strategiczna, której misją jest wparcie rozwoju przedsiębiorstw, samorządów oraz osób prywatnych. W zakresie PPK, wykonuje ona takie zadania jak prowadzenie ewidencji, prowadzenie portalu oraz wybór wyznaczonej instytucji finansowej (WIF).

W przypadku, kiedy pracodawca nie dopełni obowiązku zawarcia w wymaganym terminie umowy o zarządzanie PPK, PFR pisemnie wezwie pracodawcę do jej zawarcia lub do przekazania informacji o zawarciu tej umowy. Wezwanie zawierać będzie informację o sankcjach za niewykonanie tych obowiązków – od momentu otrzymania pisma pracodawca będzie miał 30 dni na zawarcie umowy o zarządzanie PPK.

Na ewidencję PPK składają się:

- uczestnicy PPK

- podmioty zatrudniające

- towarzystwa funduszy inwestycyjnych, powszechne towarzystwa emerytalne, pracownicze towarzystwa emerytalne i zakłady ubezpieczeń – instytucje finansowe

- umowy o zarządzanie PPK zawarte przed podmioty zatrudniające.

Ewidencję prowadzi się, by móc weryfikować dane o płatnikach otrzymane od ZUS, prawa uczestnika do otrzymania wpłaty powitalnej i dopłaty rocznej, a także by pośredniczyć w ich przekazywaniu oraz by móc udostępniać informacje podmiotom takim jak:

- Państwowa Inspekcja Pracy (PIP)

- operator portalu PPK (PFR może zlecić jego prowadzenie spełniającemu określone kryteria przedsiębiorstwu)

- minister właściwy ds. finansów publicznych

- minister właściwy ds. pracy

- Narodowy Bank Polski (NBP)

- Komisja Nadzoru Finansowego

Wyznaczona Instytucja Finansowa (WIF)

Może nią być towarzystwo funduszy inwestycyjnych, w którego kapitale zakładowym większość udziałów posiada PFR – będzie nią Towarzystwo Funduszy Inwestycyjnych SA. Rola WIF jest dwojaka:

- jeżeli pracodawca nie dopełnił obowiązku zawarcia umowy o zarządzanie PPK, PFR wzywa go, aby zawarł ją z funduszem, którym zarządza właśnie WIF

- zarządza towarzystwem będącym funduszem zdefiniowanej daty lub subfunduszem zdefiniowanej daty

Komisja Nadzoru Finansowego (KNF)

Jej zadaniem jest sprawowanie pieczy nad działaniem PPK . Jeśli podmioty zaangażowane w proces złamią przepisy, to właśnie ona będzie wyznaczać i egzekwować określone w ustawie sankcje.

Fundusz Pracy

Finansowanie wpłaty powitalnej oraz corocznej dopłaty pochodzi właśnie z Funduszu Pracy, który również zyska na uczestnictwie w programie (podobnie jak Fundusz Ubezpieczeń Społecznych) – będzie beneficjentem części środków zgromadzonych w ramach plany, jeśli uczestnik lub jego były małżonek zdecydują się ją wcześniej wypłacić.

Ponieważ pieniądze zbierane w ramach PPK są prywatne – są częścią małżeńskiej wspólności majątkowej, dlatego w razie rozwodu podlegają podziałowi tak samo, jak inne rodzaje majątku. Podobnie – w przypadku śmierci uczestnika PPK, środki (na zasadach określonych w ustawie) otrzymają jego spadkobiercy.

Inwestycja

Do obowiązków instytucji finansowej w ramach prowadzenia PPK należy:

- prowadzenie ewidencji dokonanych wpłat, dopłat rocznych, wypłat, wypłat transferowych i pozostałych dokonanych na rachunku PPK operacji;

- zarządzanie PPK w taki sposób, aby można było wyodrębnić wpłaty dokonane przez pracodawcę i uczestnika PPK, wpłaty od Funduszu Pracy oraz inne operacje;

- prowadzenie PPK w oparciu o fundusze zdefiniowanej daty (FZD).

Fundusz zdefiniowanej daty ma za zadanie inwestować środki uczestnika stosownie do jego wieku. Przykładowo – dla młodszych uczestników mogą być podjęte bardziej ryzykowne inwestycje niż dla starszych, np. w obligacje. FZD inwestuje środki w dwojaki sposób:

- część dłużna – w obligacje, bony skarbowe, depozyty bankowe

- część udziałowa – w akcje, prawa poboru, inne zbywalne papiery wartościowe inkorporujące prawa majątkowe odpowiadające prawom wynikającym z akcji

Wypłata

Środki zgromadzone przez uczestnika w ramach Pracowniczego Planu Kapitałowego zostaną mu wypłacone w następujących przypadkach:

- zgodnie z założeniami – po ukończeniu 60. roku życia 25 proc. zgromadzonych pieniędzy zostanie wypłacone jednorazowo, pozostałe 75 proc. będzie wypłacane w 120 ratach do wyczerpania środków – w przeciwieństwie do wypłacanej dożywotnio emerytury.

- jednorazowa wypłata całości środków jest możliwa, jeśli wysokość pierwszej raty byłaby mniejsza niż 50 PLN;

- wypłata całości środków w ratach jest możliwa na wniosek uczestnika;

- możliwa jest także wypłata jako świadczenie małżeńskie – wniosek o nie mogą złożyć małżonkowie, jeśli oboje ukończyli 60. rok życia i oszczędzali w tej samej instytucji finansowej; wówczas wybrana instytucja finansowa otwiera wspólny rachunek PP dla małżonków, z którego wypłaca wspólne świadczenia w co najmniej 120 ratach – do wyczerpania środków.

- jeśli wypłata ma być pokryciem wkładu własnego na zaciągnięcie kredytu – w takim przypadku możliwe jest uzyskanie nawet 100 proc. zgromadzonych środków; trzeba je będzie jednak zwrócić w ciągu 15 lat. Wypłatę tę mogą uzyskać wyłącznie osoby, które nie ukończyły 45. roku życia

- w przypadku poważnego zachorowania uczestnika PPK, jego małżonka lub dziecka – maksymalnie 25 proc. środków bez konieczności zwrotu

- jako zwrot środków – każdy uczestnik PPK może zażądać zwrócenia mu pieniędzy. Jednak w takim przypadku ze środków wpłaconych przez pracodawcę otrzymuje tylko 70 proc. pomniejszone o podatek dochodowy (30 proc. jest wpłacane na rachunek wskazany przez ZUS), środki wpłacone przez niego samego pomniejszone są o podatek dochodowy, a środki dopłacone przez państwo przekazane są na rachunek wskazany przez ministra właściwego ds. pracy

- jako wypłata transferowa – czyli taka, która przypada nie uczestnikowi planu, ale jest przekazywana na inny rachunek PPK, na rachunek terminowej lokaty oszczędnościowej w banku lub SKOK uczestnika (po ukończeniu 60. roku życia) i w przypadku śmierci uczestnika na IKE lub PPE jego małżonka, do zakładu ubezpieczeń lub na terminową lokatę oszczędnościową lub lokatę terminową byłego lub obecnego małżonka uczestnika.

| Wykroczenie | Kara | |

| 1. | Niedopełnianie obowiązku zawarcia umowy o zarządzanie PPK w terminie | 1,5 proc. funduszu wynagrodzeń u danego pracodawcy w roku obrotowym poprzedzającym popełnienie czynu zabronionego |

| 2. | Nakłanianie osoby zatrudnionej lub uczestnika PPK do rezygnacji z uczestnictwa w programie | |

| 3. | Określanie prowadzonej działalności lub reklamowanie jej przy użyciu pojęcia „pracowniczy plan kapitałowy” lub skrótu „PPK” dla tego, kto nie jest do tego uprawnionym oraz dla osoby, która dopuszcza się tego czynu, działając w imieniu lub interesie innej osoby fizycznej, osoby prawnej lub jednostki organizacyjnej nieposiadającej osobowości prawnej | 1 mln PLN grzywny lub 3 lata pozbawienia wolności |

| 4. | Wypłacanie wynagrodzenia podmiotowi prowadzącemu działalność akwizycyjną na rzecz instytucji finansowej albo podmiotu nią zarządzającego za nakłanianie jakiegokolwiek pracodawcy, aby zawarł z tą instytucją finansową umowę o zarządzanie PPK | Maksymalnie 1 mln PLN |

| 5. | Oferowanie dodatkowych korzyści materialnych z tytułu zawarcia lub niewypowiedzenia umowy o zarządzanie lub o prowadzenie PPK bądź udzielanie takich dodatkowych korzyści | |

| 6. | Niedopełnienie obowiązku zawarcia w imieniu i na rzecz osoby zatrudnionej umowy o prowadzenie PPK w przewidzianym terminie | Od 1 tys. PLN do 1 mln PLN |

| 7. | Niedopełnienie obowiązku dokonywania wpłat do PPK w przewidzianym przepisami terminie | |

| 8. | Niezgłaszanie wymaganych ustawą danych lub zgłaszanie nieprawdziwych danych albo udzielanie w tych sprawach nieprawdziwych wyjaśnień lub odmowa ich udzielenia | |

| 9. | Nieprowadzenie dokumentacji związanej z obliczaniem wpłat do PPK |

Powództwo w sprawie cywilnej dotyczącej PPK wytacza się przed sąd pierwszej instancji właściwym ze względu na miejsce zamieszkania uczestnika PPK lub siedzibę pracodawcy albo jego oddziału.

Państwowa Inspekcja Pracy (PIP) może stać się z kolei oskarżycielem publicznym. Jej zadaniem będzie:

- ściganie wykroczeń z punktów 1, 7, 8 i 9

- kontrolowanie spełniania obowiązków wynikających z ustawy o PPK, szczególnie zawierania umów o zarządzanie i prowadzenie PPK oraz dokonywania wpłat do PPK

PORADA DLA FIRM

Przed sankcjami można się w łatwy sposób ochronić – wystarczy z należytą pieczołowitością zadbać o detale, tak by nie pominąć np. comiesięcznych wpłat czy właściwej dokumentacji. Zawodne są i fizyczne nośniki, i ludzka pamięć – dlatego warto wesprzeć się w tych działaniach systemem IT.